Le Bulletin de la Banque de France n°248 : Article 4 Changement climatique et immobilier résidentiel : quels risques pour le secteur bancaire ?

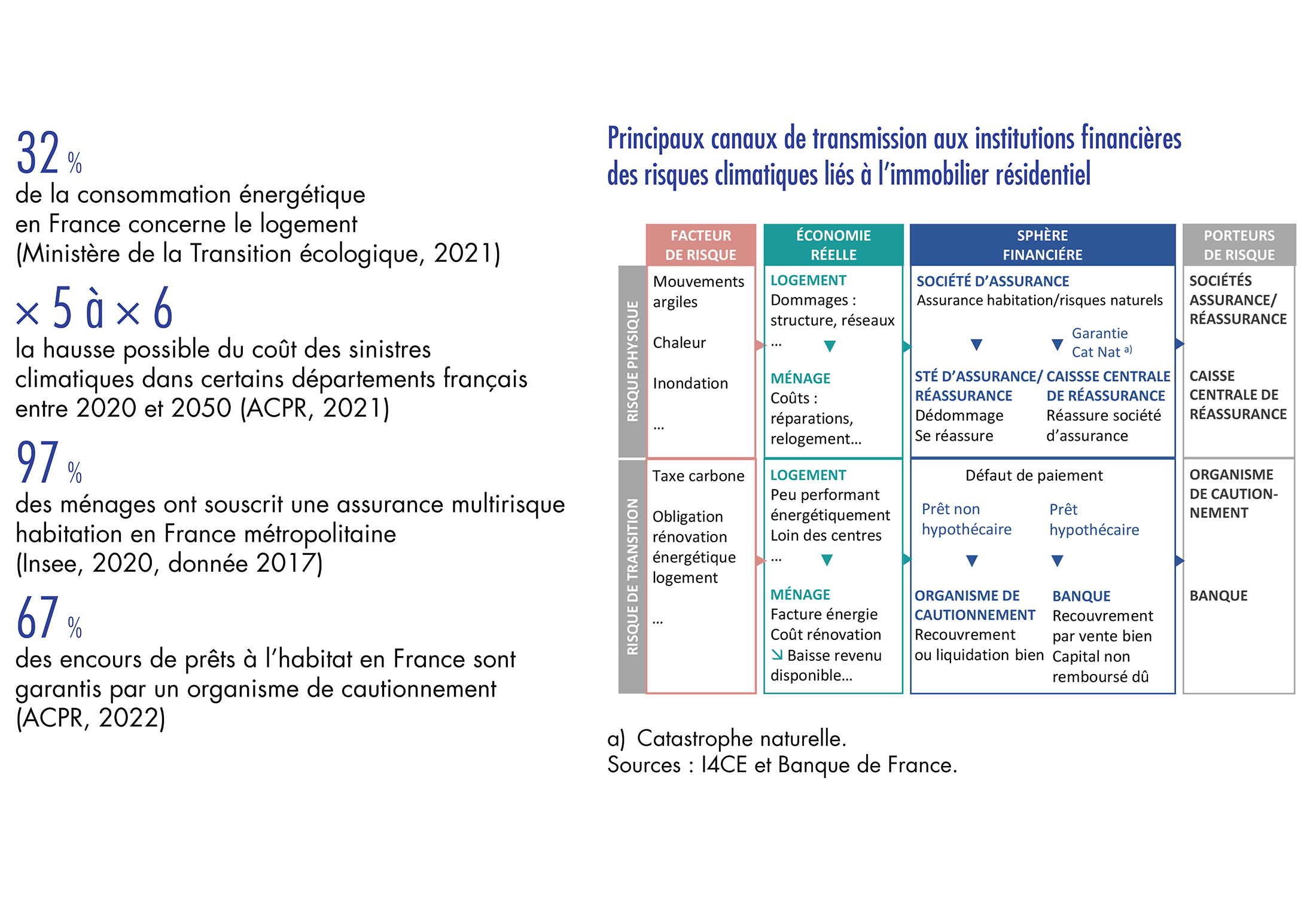

L’immobilier résidentiel français subit déjà les conséquences des phénomènes climatiques, en particulier en raison de l’impact direct de catastrophes naturelles. Cette vulnérabilité devrait s’accroître à mesure que le changement climatique s’accentue. L’immobilier résidentiel est également un secteur clé des stratégies de transition vers une économie bas carbone, qui peuvent, si elles sont mal anticipées ou mises en œuvre de manière sous optimale, être une source de chocs pour les ménages ou la valeur des logements. Malgré l’exposition de l’immobilier résidentiel aux risques climatiques, la transmission de ces risques aux établissements bancaires n’est pas nécessairement directe, notamment en raison des modalités d’octroi de crédit en France et de l’existence de mécanismes de mutualisation des risques. Cet article vise à clarifier l’exposition de l’immobilier résidentiel en France aux risques physiques et de transition et à caractériser les canaux de transmission de ces risques aux activités de crédit du secteur bancaire.

L’été 2023 aura été le plus chaud jamais mesuré au niveau mondial, avec une température moyenne de 16,77 °C, soit 0,66 °C au‑dessus de la référence (Copernicus, 2023). En 2022 déjà, la France avait connu des conditions météorologiques estivales extrêmes : multiplication d’orages violents, répétition de périodes de canicule, sécheresse hors norme (Météo‑France, 2022) qui ont contribué à des feux de forêt d’ampleur inédite, par leur étendue comme par leur localisation. En juillet 2022, France Assureurs estimait à plus d’un milliard d’euros le montant des dégâts occasionnés aux seules habitations par les intempéries du mois de juin (France Assureurs, 2022), et dénombrait à plus de 930 000 les nouveaux sinistres habitation liés à des événements climatiques sur l’année complète (France Assureurs, 2023).

Dans le même temps, l’immobilier concentre environ 32 % de la consommation énergétique et 11 % des émissions de gaz à effet de serre en France (Ministère de la Transition écologique, 2021 ; Citepa, 2022). Il représente donc l’un des chantiers clés de transition de l’économie française vers la neutralité carbone.

Parallèlement, les dépenses de logement des ménages français représentent 551 milliards d’euros (soit 22 % du PIB en 2021), ce qui constitue le premier poste de dépense des ménages les plus modestes (Insee, 2022). Enfin, l’immobilier représente 61 % du patrimoine des ménages et l’actif le plus important des ménages du 3e au 4e décile (Insee, 2021 ; Bricongne et al., 2019), tandis que 33 % des ménages remboursent un crédit immobilier (Insee, 2021).

Les enjeux climatiques sont donc particulièrement importants pour l’immobilier résidentiel, exposé à des risques climatiques « physiques » et « de transition ». Si ces dynamiques liées au climat et à ses évolutions inédites touchent en premier lieu les ménages et leurs logements, le secteur bancaire ne peut les ignorer. En effet, avec un encours de 1286 milliards d’euros et une production annuelle d’environ 218 milliards d’euros (pour l’année 2022, hors renégociations), les prêts à l’habitat atteignent en France près de 85 % de l’encours des crédits aux ménages, soit l’essentiel de la production de crédits aux particuliers (Banque de France, 2023a – données à avril 2023).

Cependant, la transmission aux établissements bancaires des risques climatiques liés à l’immobilier résidentiel n’est pas nécessairement directe. Plusieurs mécanismes de mutualisation des risques existent et peuvent atténuer l’exposition et la vulnérabilité du secteur bancaire.

Télécharger la version PDF du document

- Publié le 29/09/2023

- 12 page(s)

- FR

- PDF (3.1 Mo)

Bulletin Banque de France 248

Mis à jour le : 29/09/2023 10:04